目前,中国“十元店”在出海这件事上显然走在前面。中国模式真的更有优势?

10月15日,成立7年的“十元店”品牌名创优品Miniso正式在美上市,首日开盘涨超20%。

而就在前几天,淘宝特价版首家“1元店”落地。有消息称淘宝3年内将在全国至少开出1000家“1元店”。

“十元店”风潮再起,这种模式真的前景十足?

其实不光在中国,世界各国零售业都存在“十元店”模式,历史最久的已有半个多世纪。CBNData消费站盘点了中日美三国的“十元店”。哪种模式最有钱途?看完这篇,或许你会有自己的答案。

(*注:因各国汇率差异,中国的“十元店”,在日本对应“百元店”,在美国对应“一元店”。为方便叙述,本文将这类商店统称为“十元店”。)

“十元店”鼻祖在日本:产品最低毛利率仅2%, 303亿元年营收怎么来的?

说起“十元店”,那就必提这种零售模式的“鼻祖”——日本Daiso大创。

大创起步于1970年代,店内产品大多定价一百日元(约合人民币6元),产品涵盖护肤化妆品、零食和各种日用品等。

最开始,大创创始人矢野是在贩卖残次品的流动商贩那里找到的商机。尝试之后发现消费者购买热情高涨。为了方便定价,矢野采取“全品100日元”的标价。为了维持30%左右的利润率,矢野将进价控制在70日元左右。

但是,便宜总让人产生“没好货”的印象,而且成本70日元的商品质量也的确有限。再加上当时日本经济正处于战后日益繁荣的时代,消费升级下,单纯低价无法吸引要求不断变高的消费者。

为此,矢野进行策略调整——在不改变售价的前提下,提升部分商品的成本和质量,小部分商品的毛利甚至被压缩到2%。用低毛利产品引流,再通过高、低毛利产品的盈亏搭配,从而保证整体盈利。

依靠这种模式,矢野的杂货生意逐渐打出“物美价廉”的名声,开始逐渐取消流动摊模式,开设实体店,进行公司化运作,公司正式命名为“大创”。

有了实体门店,意味着更高的经营成本。为了提高进店率,实现更多销售,大创在门店扩张的同时不断进行产品推新,为消费者制造更多新鲜感。其官网显示,大创目前的SKU约70000种,每月大约有800种新产品被开发。

为了尽可能提高毛利,大创开始在日本以外寻找成本更低廉的供货商。订货量不断扩大之后,大创开启OEM代工模式。大创超50%的供货商来自于中国大陆。

而在节省开店成本方面,大创常常做倒闭店铺的“接盘侠”。因此在日本,消费者基本看不到两家完全一样的大创。在选址方面,大创还真没太多讲究——路边店、郊区、百货商场等都在考虑范围内。

为了节约人力资本,大创大量雇佣兼职工。官网显示,截至2020年2月,大创全职员工数量仅402名,占比1.8%。

在开拓国际市场这件事上,大创很淡定。经过多年的酝酿,大创于2001年开始出海,首站是中国台湾。根据大创官网信息,截至2020年2月,大创(不含THTEEPPY等旗下支线品牌)在全球27个国家和地区拥有5741家门店,海外门店占比达39%(2248家)。日本国内门店中,76%(2646家)都是自营。

进入海外市场意味着更难的成本控制和仓储配货。大创与当地工厂建立紧密联系,根据Live Japan的报道,大创与45个国家、地区的1400多家制造商、8000家工厂有合作。为了配合巨大的进出货量,大创在日本国内建有8个物流中心,每天大约有200个集装箱从海外进口到日本。还在国外设立了15个物流中心,协同承担世界门店的货物管理。

根据公司2019年3月31日披露的数据,大创年营收为4757亿日元(折合人民币303亿元)。

农村包围城市,美国“十元店”诞生两家世界500强

在美国,更是有两家挤入世界500强的“十元店”巨头——dollar general和dollar tree,合计占据美国90%以上的“十元店”市场份额。根据Dollar tree 2019年度财报,其在全美及加拿大共计拥有15288家店铺,年营收236亿元。而Dollar general在全美的门店数量为16278家,年营收高达278亿美元。

凭借“农村包围城市”的发展路线,这两家“十元店”和沃尔玛等大商超、杂货店等展开差异化竞争。

迄今已有81年历史的Dollar general,定位“折扣商店”,瞄准年收入4万美元以下、生活在所谓“食物荒漠”(远离杂货店)地区的美国人。店内商品单价多在5美元以下,约22%的商品售价低于1美元。而dollar tree的“十元店”性质更为彻底,全店产品基本都在1美元以下。(*虽然dollar general和dollar tree的创立年份都早于Daiso大创。但dollor tree“everything’s $1”的定位在80年代才出现,所以我们说“十元店”模式的鼻祖是大创。)

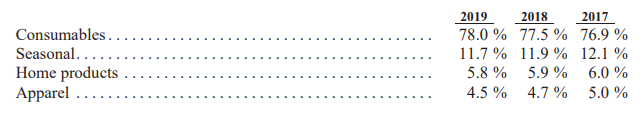

两家“十元店”的在售商品都十分丰富。以dollar general为例,在售商品以日用品、食品饮料等生活消耗品为主,并涵盖季节性商品、家居用品、服饰等。dollar general财报显示,毛利率最低的生活消耗品,2019年贡献了78%的销售额;家居用品、季节性商品、服装合计贡献销售额的22%,但有着更高的毛利率。凭借购买频次高的消耗品薄利多销,再靠其他商品拉高毛利,Dollar general已连续30年实现同店销售增长。

在供货商方面,dollar general的合作品牌包括可口可乐、百事、玛氏、雀巢、家乐氏、通用磨坊、联合利华、宝洁等,但商品售价比大商超和药店都要便宜20%-40%左右。

都是牌子货,为什么“十元店”的售价能做到更低?

首先是在选址开店上有效压低成本。这两家“十元店”都选址农村和郊区,店铺面积只有沃尔玛的1/10左右,装修风格也很简约。在职员配置上也很“吝啬”,多数dollar general门店店员都只有1-2个。dollar general商店发展高级副总裁2017年在接受The Wall Street Journal采访中透露,开一家新店的成本只有25万美元左右。

“十元店”们还往往紧贴沃尔玛等大型商超开店,“白嫖”后者巨大的客流。根据乐居财经的数据,Dollar General 54%的门店离沃尔玛开车不到10分钟,而dollar tree 这一比例更是高达84%。

更小的体积、更低的开店成本,使得“十元店”得以深入沃尔玛等大型商超到不了的更广阔地区。

在选品上,dollar general严格控制SKU,只搬运那些最畅销的产品。有限选品、大宗采购,既降低了商品管理成本,也为dollar general在供应商面前赢得更大议价权。

严控SKU,Costco也靠此法来压低商品成本。但不同于Costco走大包装量贩的模式,“十元店”更倾向于出售低价、小包装产品,从而将单件标价控制在5美元以下甚至更低。消费者看似花更少的钱买到了自己想要的商品,但实际上可能为单位商品付了更多钱。根据商业地产头条的计算,dollar tree部分商品的单位价格,甚至比沃尔玛贵出一倍还多。这有效降低了消费者的决策成本,数据显示,dollar general的顾客从进店到完成购买,整个过程往往不到10分钟。

这种销售模式或许也在一定程度上符合下沉市场现实。毕竟,并非所有消费者都有足够预算大量购买同一商品。花同样的钱,买到眼下所需的各种商品,可能更现实。

“十元店”们不断扩张的商业版图,也让宝洁、高露洁、高乐氏等大品牌“低头”,推出更多小包装产品,以适应“十元店”的定价策略。

除了大宗采购品牌产品,“十元店”们也致力于开发自有品牌产品。dollar general拥有近40个自有品牌产品线。开发自有品牌,有利于公司全面掌控生产成本、自主定价,从而获得更高的利润率。

激进出海的中国“十元店”,赚的都是加盟商的钱

看完日本、美国的“十元店”模式,再让我们把目光聚焦国内。

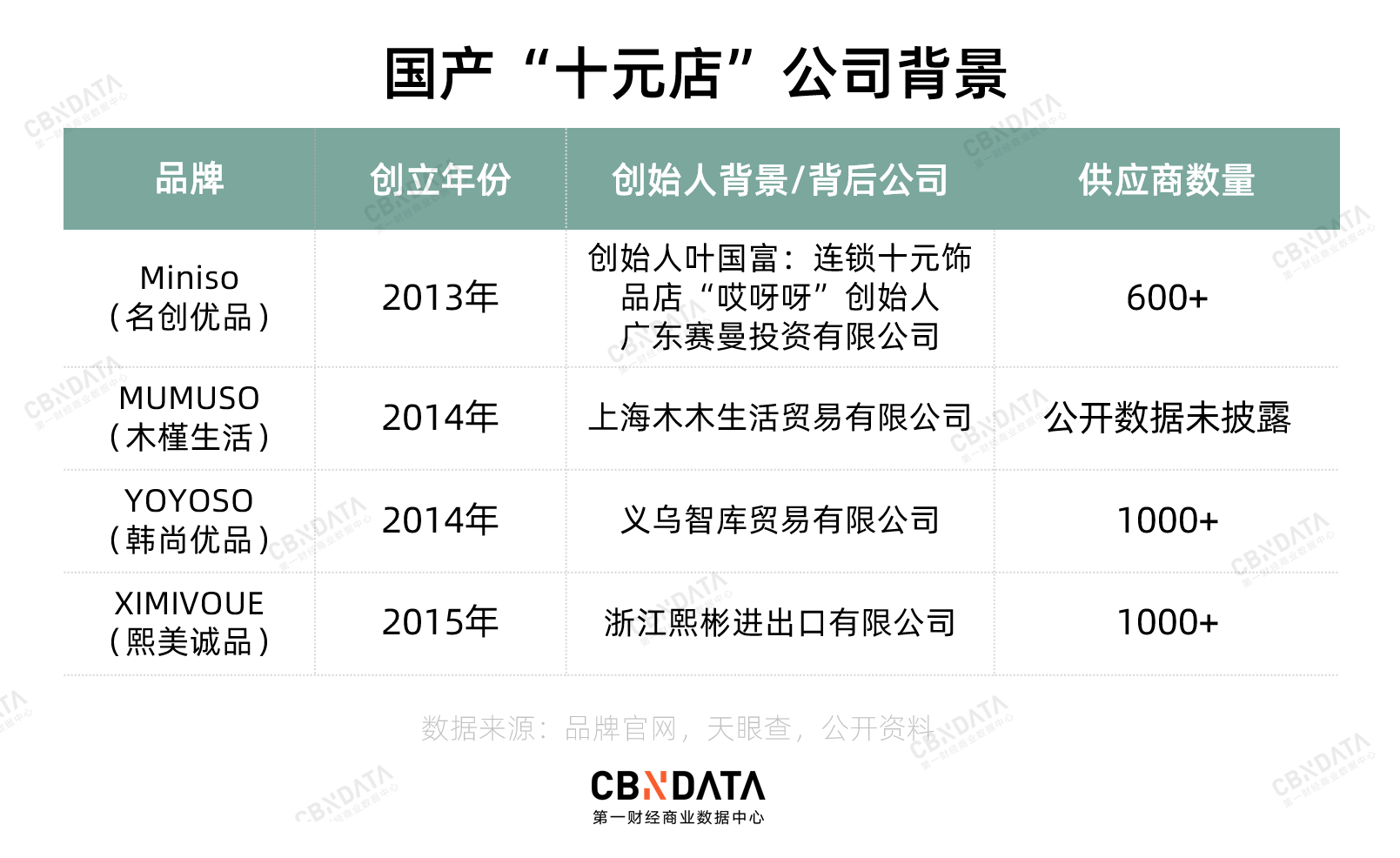

除了名创优品(Miniso),中国的“十元店”阵营还有为数众多的MUMUSO、YOYOSO们,从名字到logo傻傻分不清楚。

不同于美国走下沉市场路线,中国的“十元店”大多起步于一二线城市,热衷于在人流密集的商圈、交通枢纽开店。店铺、产品风格都走简约日、韩画风,属于向消费者“贩卖美好”的家居百货生活方式店。

名创优品们的选址策略,意味着高昂的地租成本。2017年,名创优品创始人叶国富在采访中透露,当时名创优品300家直营店的投资费用就接近10亿元,单店成本达300多万。要想摊薄经营成本,只能通过在产品端严控成本。

在产品方面,中国的“十元店”自有品牌产品阵容庞大。凭借国内强大的制造业,“十元店”和代工厂直接对接,实行以需定产、大宗订购模式,缩短供应链,压低成本。从公司背景也能看出,中国的“十元店”都背靠制造业发达的江浙沪广地区,供应链优势不言而喻。

不同于美国“十元店”严格控制SKU,名创优品们在产品推新上不遗余力。招股书显示,名创优品拥有涵盖生活家居、电子电器、包袋配饰、美妆工具、玩具、休闲食品等11个品类超8000种核心款式。2020年平均每月上新超过600个SKU,几乎每周都有新品上架。MUMUSO、XIMIVOUE、YOYOSO的官网则声称,它们的月上新量分别为800+,800+,500+。频繁上新,能为消费者持续带来新鲜感,吸引更多顾客进店购买。这和大创的思路相一致。而和代工厂的直接对接,为上新频率提供保障。

和美国“十元店”聚焦高复购率的生活消耗品不同,中国“十元店”高企的地租成本,以及在大城市里“贩卖美好”而非生活必需品的特质,要求它们通过更多新品及营销玩法,来维持进店率和复购率。

为此,名创优品、熙美诚品XIMIVOUE等纷纷与漫威、Kakao Friends、熊出没、故宫宫廷文化等国内外知名IP建立正版授权合作;MUMUSO则原创了卡通IP家族MUMUSO FAMILY,用噱头为消费者创造更多花钱的理由。2020年,名创优品宣布王一博、张子枫成为其品牌全球代言人,不遗余力地吸引年轻人。与国外接地气的“十元店”相比,国产“十元店”显然需要更高的营销支出。

此外,国产“十元店”的海外扩张都攻势很猛。成立7年的名创优品,海外门店数量已有1680家,占比达40%左右。尽管大创的海外门店占比也有39%,但其海外布局在公司成立24年后才启动。而dollar tree 和dollar general的门店数加起来都超3万家了,开店范围至今仍局限在北美。

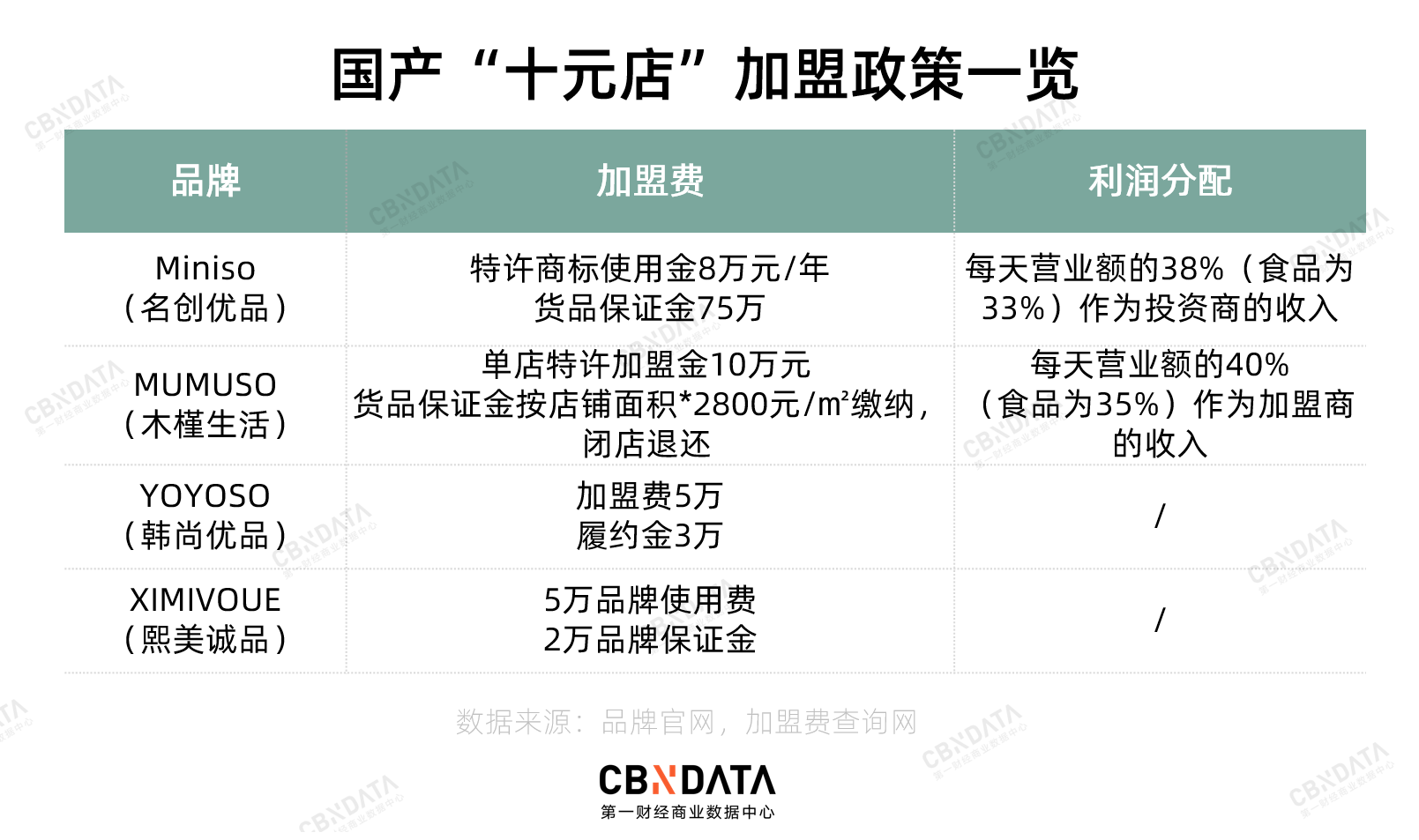

激进的海外扩张,源于品牌大举开放加盟。如果说国外的“十元店”企业是直接做消费者的生意,中国的“十元店”,则更像是面向中小创业者的企业,赚加盟商的钱——用极高的性价比吸引消费者流量,然后把流量卖给加盟商。

名创优品仅有不到3%的门店完全自营。而大创在日本国内的门店自营率高达76%。熙美诚品XIMIVOUE、韩尚优品YOYOSO都拥有自己的商学院,为加盟者提供培训等各项开店支持,在官网大力宣传自己完备的开店支持体系。

中日美PK:哪种“十元店”模式更有戏?

概括来讲,日本“十元店”主要靠打造低毛利的高质量爆品打开市场,再通过高、低毛利商品搭配实现盈利。

美国“十元店”则瞄准下沉市场,以高购买率的生活消耗品为主,通过控制地租,严格选品、大宗采购,以及开发自有品牌等方式,极力压低经营成本,以维持利润。

而中国的“十元店”则起步于一二线城市,依托中国完备的制造业供应链,开发自有品牌商品。通过全球范围内的加盟扩大经营范围,以实现大规模生产、销售。

各国“十元店”模式各有特点,在规模扩张尤其是世界范围内的扩张上,哪种更有前途?

尽管大创的出海之路很顺畅,但却在中国大陆市场遇到了麻烦。2012年,大创正式进入中国大陆,首站落地广州,当时还表示要在2013年底在广州开出20家店,最终计划在广东地区开100家门店。但这个目标显然没能达成。2018年,大创广州地区的经销商四洲集团,宣布终止与大创的合作,后者完全退出广州市场。

而在上海地区,大创所有门店都是自营,根据百度地图,目前共有7家门店在营业。但在选址上,大创继续延续其在日本的做法,总是选择地租较低的地段——地下停车场旁、商场四五层等,以节省开店成本。但在外国品牌进来都要抢占黄金地段的上海,大创如此低调的姿态,并不足以让这座城市的消费者产生足够兴趣。

大创在中国市场的折戟,自然也与名创优品们的崛起有关。大创来到中国一年后,名创优品开始茁壮成长。有一半供应商来自中国大陆的大创,无论在供应链,还是开店节奏上,都难是这个本土品牌的敌手。

目前来看,中国“十元店”在出海这件事上显然走在前面。中国模式会更有优势吗?

根据当前中国“十元店”品牌的出海地图,可以看到它们的布局多在东南亚国家和地区。

中国大陆的工厂们由于长期为国外品牌代工,可以说已经历了多年“训练”。在此基础上,国产“十元店”得以在供应链端顺利的前提下,得到快速发展。

而东南亚地区也有长期为大品牌代工的经验。尽管工厂优势目前不及中国制造,但很难讲未来是否会也有本土版的“十元店”横空出世,阻断中国名创优品们的扩张之路。

毛利率高达30%,但“十元店”还有这些问题

从毛利率来看,“十元店”是门好生意。名创优品招股书显示,其在2019、2020财年的毛利率分别高达26.7%和30.4%,呈上升之势。dollar general 2019年的毛利率也有30.6%。看起来利润微薄的“十元店”,或通过扩大加盟,或通过严格的成本压缩,都取得了不错的经营数据。

可观的毛利率,引得品牌们前仆后继。但是,“十元店”有一些无法回避的危机。

首先,低售价显然会对营收产生很大压力。尽管“十元店”们都在极力控制成本,但大创近一半的商品来自中国,Dollar tree的财报则显示,其40%左右的商品来自进口。对进口商品如此依赖,一旦“世界工厂”不再“廉价”,对于“十元店”来说绝对是坏消息。

品牌们也已经开始通过收购、推出单价更高的副线品牌等方式,来扩大公司营收。

今年10月8日,dollar general宣布将推出新品牌“Popshelf”。尽管新品牌95%的商品单价仍在5美元及以下,但在商品类型上将更聚焦毛利更高的非生活必需品。新品牌的目标人群也发生了改变——商店计划布局美国一、二、三线城市近郊,瞄准高收入家庭的女主人。

Dollar tree则收购了商品售价更高的“十元店”品牌Family Dollar,但后者并没有为dollar tree贡献优秀的营收。

根据太阳报报道,英国老牌“十元店”品牌poundland,也于2019年10月宣布放弃“Everything's £1”(所有商品一英镑)的价格承诺,部分商品的价格可能高达10英镑。尽管品牌方面声称多元定价有利于“在更广泛的选择范围内实现高性价比”,但这无法回避背后英国零售业受网购冲击、门店商业费率提升的问题。

尽管名创优品的商品售价并没有“件件十元”那么低,但叶国富今年4月承诺要实行降价策略:将名创优品95%以上产品的定价控制在29元以内,新开发产品的价格下调20%-30%。而数据显示,名创优品2018年营收突破170亿元,但招股书显示其2020财年(截至2020年6月30日)营收为89.79亿人民币,也不过2018年一半多的水平。在营收增长乏力的情况下进一步压低售价,名创优品之后的经营数据将如何表现尚未可知。

除此之外还有低价商品难以回避的质量问题。2018年4月,大创一款染发剂在日本被查出含有致癌物,随后自主召回75种化妆品。名创优品上市前夕,其一款指甲油产品被药监局检测出致癌物超标1400多倍。2018年,其在韩国出售的两款腮红也被检测出重金属锑超标10倍。

“十元店”还能一如既往火下去吗?你又看好哪种模式呢?

作者:章晓莎

编辑:钟睿

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)